Изменения в части учета НДС в 1С в 2025 году

С 1 января 2025 года ИП и организации на УСН признаются плательщиками НДС. Они могут получить освобождение от уплаты, рассчитывать налог без вычета по ставкам 5% и 7% или с вычетом по ставке 20%.

Не платить НДС смогут упрощенцы с доходом менее 60 млн рублей, а также вновь открытые или только что созданные ИП и ООО. Организации, реализовавшие подакцизные товары в течение трех последовательных календарных месяцев, не имеют права на освобождение.

Для того чтобы получить освобождение от НДС, организация (ИП) подавать в налоговую инспекцию уведомление не должна.

Более подробно о новых ставках НДС

Упрощенцы могут выбрать: платить НДС по общей ставке 20 % (10 %) либо перейти на пониженные ставки НДС 5 % или 7 %. Условия для новых ставок НДС следующие (пп. "б", "в" п. 5 ст. 2 Федерального закона от 12.07.2024 № 176-ФЗ):

- Cтавка НДС 5 % – применяется, если сумма доходов за прошлый год была в пределах 250 млн руб. или в течение года упрощенец начинает исполнять обязанности плательщика НДС (доходы превысили 60 млн руб.).

- Если в течение налогового периода доходы превысят 250 млн руб., право на ставку НДС 5 % утрачивается (с 1-го числа месяца, следующего за месяцем, в котором было превышение);

- Cтавка НДС 7 % – применяется, если сумма доходов за прошлый год была в пределах 450 млн руб. или в течение года упрощенец начинает исполнять обязанности плательщика НДС, или если доходы превысили 250 млн руб. (утрачено право на ставку НДС 5 %)

Если в течение налогового периода сумма доходов превысит 450 млн руб., то налогоплательщик теряет право на применение льготных ставок НДС 5 % и 7 % с 1-го числа месяца, в котором было превышение, и должен платить НДС по ставке 20 (10) процентов. Подавать заявление в налоговую инспекцию о применении ставок НДС 5 % или 7 % не нужно. Достаточно отразить льготную ставку в декларации по НДС. Поскольку в настоящее время декларация по НДС льготных ставок не предусматривает, ближе к 2025 году она, скорее всего, будет скорректирована.

В то же время льготные ставки НДС 5 % и 7 % не применяются при ввозе товаров в РФ, а также в случае уплаты НДС налоговым агентом (например, при выплате дохода иностранной организации).

Отмена повышенных налоговых ставок по УСН

Упрощенцы, доход которых превысил 150 млн руб. (с учетом индексации в 2024 году – 199,35 млн руб.), но не превысил 200 млн руб. (с учетом индексации в 2024 году – 265,8 млн руб.), налог платят по повышенной ставке:

- 8 % – если объект "доходы"

- или 20 % – если объект "доходы минус расходы".

Что изменилось в конфигурациях 1С:Комплексная автоматизация и 1С:Управление торговлей в связи с изменениями законодательства по учету НДС с 2025 года

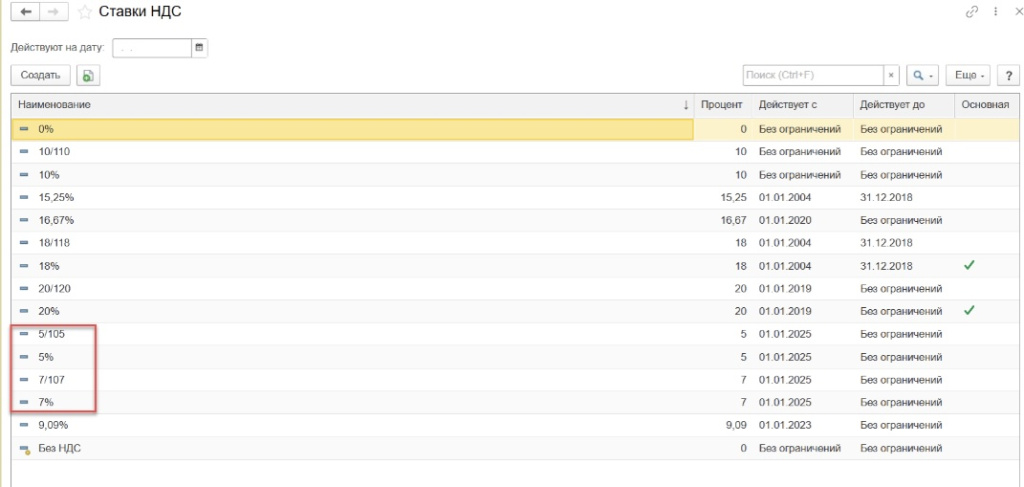

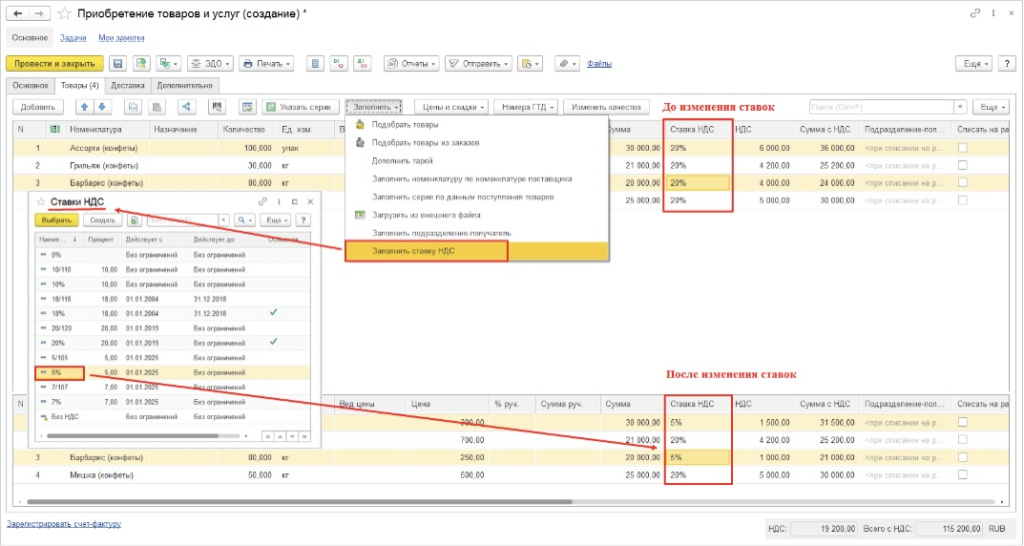

1. Начиная с релизов конфигураций 1С: Комплексная автоматизация 2.5.17.153 или 2.5.20.40, 1С: Управление торговлей 11.5.20.20, 1С: Бухгалтерия 3.0.160, 1С: Управление нашей фирмой 3.0.10.143 в справочнике Ставки НДС добавлены новые значения ставок 5%, 7%, 5/105, 7/107.

Появилась новая возможность при УСН:

- Начислять НДС по ставкам НДС 5% и 7% с включением входящего НДС в стоимость приобретаемых товаров (работ, услуг);

- Начислять НДС по ставкам НДС 20% и 10% с принятием входящего НДС к вычету;

- Выставление счетов-фактур.

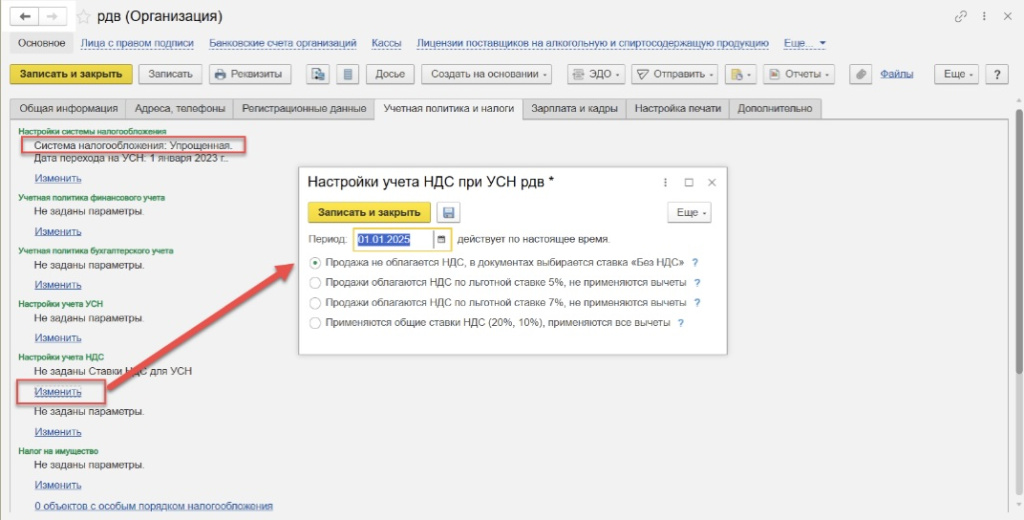

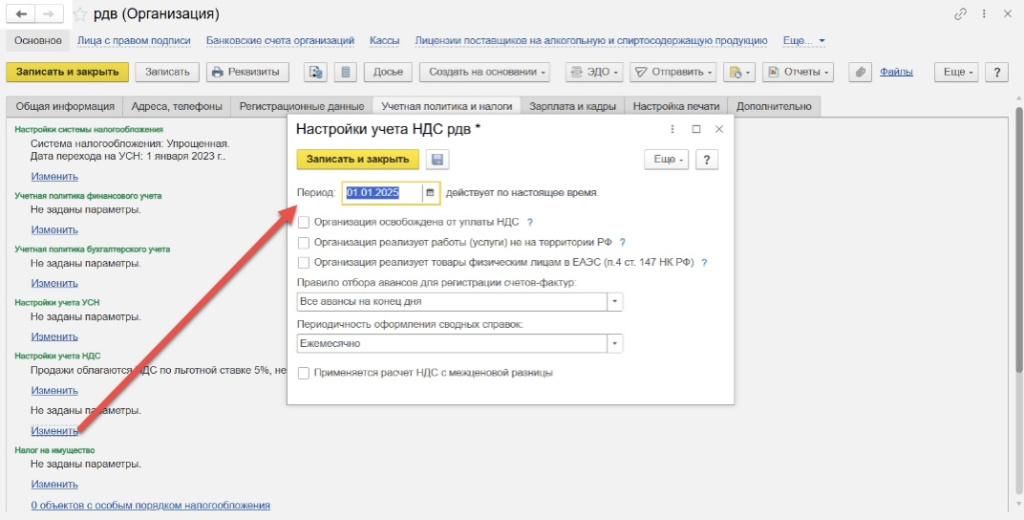

2. Для определения варианта исполнения организацией на УСН обязанностей налогоплательщика НДС в раздел Настройки учета НДС ученой политики (сделан доступным при применении УСН) добавлен блок Настройки учета НДС при УСН.

- Продажа не облагается НДС, в документах выбирается ставка «Без НДС» - доход менее порога, при котором организация на УСН становится плательщиком НДС (в 2025г. - 60 млн. руб.), продажи оформляются по ставке Без НДС. Соответствует поведению системы до 2025г.

- Продажи облагаются НДС по льготной ставке 5%, не применяются вычеты – организация на УСН является плательщиком НДС, выбрала применение пониженных ставок НДС и ее доход не превысил порог применения ставки 5% (в 2025г. это доход от 60 до 250 млн. руб.). Продажи облагаются НДС по ставке 5%, входящий НДС не принимается к вычету, включается в стоимость товаров (работ, услуг);

- Продажи облагаются НДС по льготной ставке 7%, не применяются вычеты - организация на УСН является плательщиком НДС, выбрала применение пониженных ставок НДС и ее доход превысил порог применения ставки 5%, но не превысил порог применения льготных ставок НДС (в 2025г. это доход от 250 до 450 млн. руб.). Продажи облагаются НДС по ставке 7%, входящий НДС не принимается к вычету, включается в стоимость товаров (работ, услуг);

- Применяются общие ставки НДС (20%, 10%), применяются все вычеты – организация на УСН является плательщиком НДС и выбрала применение общего порядка учета НДС или ее доход превысил порог применения льготных ставок НДС (в 2025г. это доход от 450 млн. руб.). Продажи облагаются НДС по ставкам 20% и 10%, входящий НДС принимается к вычету.

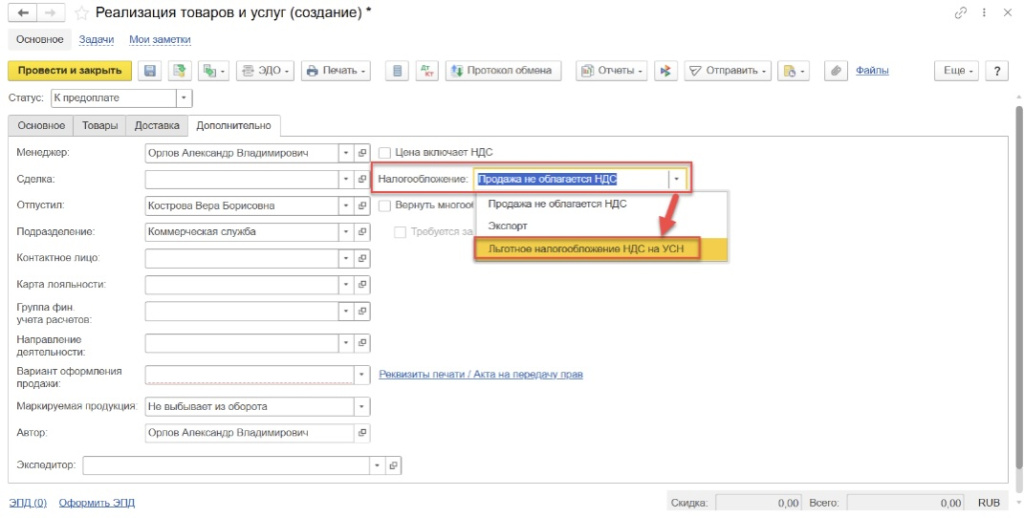

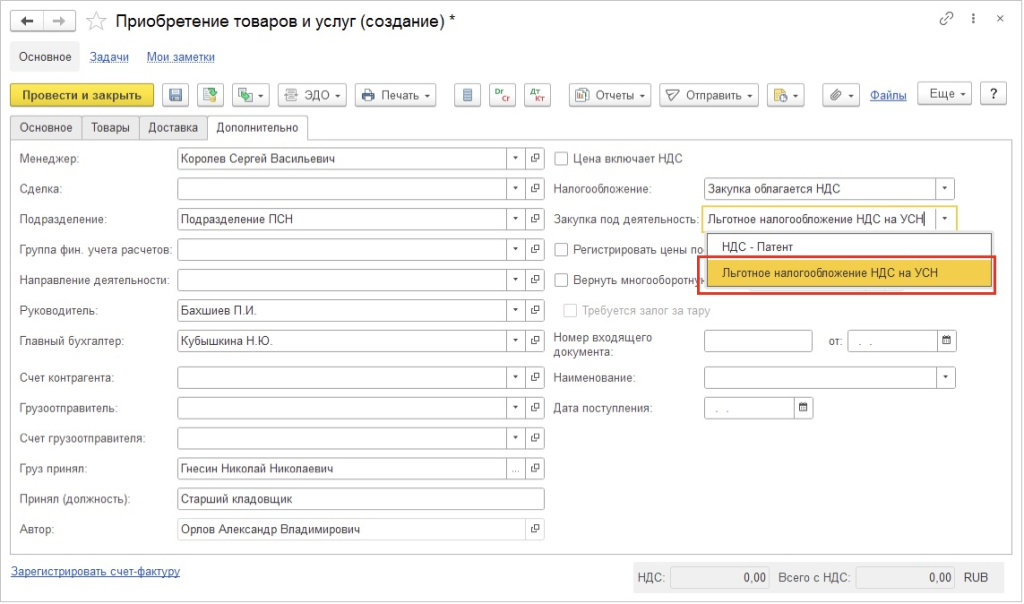

3. Для отражения операций организациями на УСН, применяющими льготные ставки НДС 5% и 7%, добавлен новый вид налогообложения Льготное налогообложение НДС на УСН

Налогообложение продаж Льготное налогообложение НДС на УСН доступно к выбору в документах реализации, начиная с 01.01.2025 года, если в блоке Настройки учета НДС при УСН учетной политики определен вариант налогообложения НДС Продажи облагаются НДС по льготной ставке 5%, не применяются вычеты или Продажи облагаются НДС по льготной ставке 7%, не применяются вычеты.

При изменении установленного варианта учета НДС в блоке Настройки учета НДС при УСН учетной политики значение поля Налогообложение в уже имеющихся в базе документах не меняется автоматически. Если документ относится к периоду применения нового варианта учета НДС, тогда Налогообложение пользователю необходимо изменить вручную. Для новых документов Налогообложение будет заполняться с учетом новой настройки учетной политики.

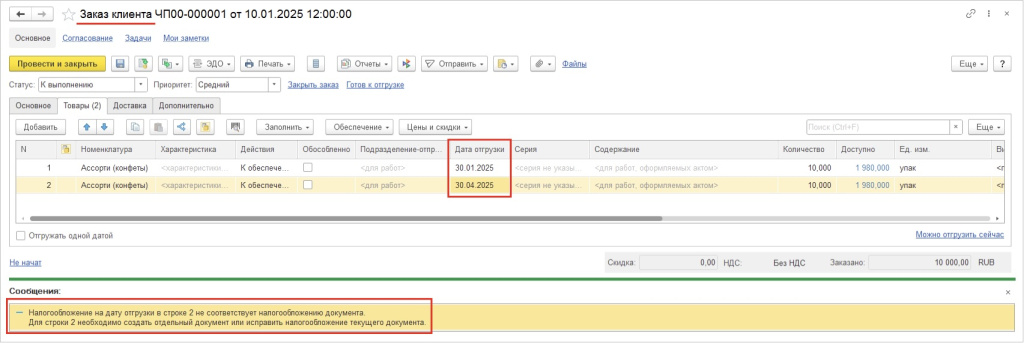

4. Режим налогообложения документа Заказ клиента должен совпадать с действующим налогообложением организации на период отгрузки

Чтобы обеспечить такое соответствие Налогообложение и ставки НДС в заказе корректируются вручную пользователем. Если заказ отгружается частями и даты отгрузки в строках документа относятся к периодам с разными вариантами учета НДС, тогда Заказ клиента необходимо разделить на несколько документов с разными значениями поля Налогообложение.

В документ Заказ клиента добавлена проверка на соответствие значения поля Налогообложение варианту учета НДС в блоке Настройки учета НДС при УСН учетной политики на дату отгрузки. Проверка информирующая, не блокирует проведение документа. Если в информационной базе включена функциональная опция Передача на комиссию (меню НСИ и администрирование – Настройка НСИ и разделов – Продажи – Оптовые продажи), указанная проверка не выполняется.

5. В документах приобретения в периодах, когда организация на УСН применяет налогообложение НДС по льготным ставкам 5% и 7%, Закупка под деятельность устанавливается как Льготное налогообложение НДС на УСН.

При этом если у организации нет особенностей налогообложения (например, применения патентной системы налогообложения и действующих патентов), тогда поле Закупка под деятельность в документах приобретения скрыто. Закупка товаров (работ, услуг) под Льготное налогообложение НДС на УСН указывает на то, что входящий НДС не подлежит вычету и должен быть включен в стоимость.

В документах приобретения в поле Налогообложение (налогообложение продавца, у которого оформляется приобретение) вариант Льготное налогообложение НДС на УСН недоступен к выбору. Порядок заполнения поля Налогообложение как при закупках для собственных нужд, так и при приеме товаров на комиссию следующий:

- если во входящем документе во всех строках указана ставка Без НДС, тогда в поле Налогообложение необходимо указать значение Закупка не облагается НДС;

- если во входящем документе есть строки со ставкой НДС, отличной от Без НДС (20%, 10%, 5%, 7% и т.д.), тогда в поле Налогообложение необходимо указать значение Закупка облагается НДС. Стандартные ставки НДС (20% и 10%) в табличной части документа автоматически подставятся из карточки элемента списка Номенклатура при выборе номенклатуры. Ставки 5% и 7% нужно указать вручную.

Если пользователь вручную выбрал ставку НДС в табличной части документа, то она запоминается и подставляется в следующую строку. Этот механизм применяется для новых ставок 5% и 7% и реализован для следующих документов.

В 2025 году продолжит применяться кассовый метод признания доходов и расходов для расчёта налога по УСН (то есть на дату оплаты). НДС же начисляется на дату отгрузки или получения аванса.

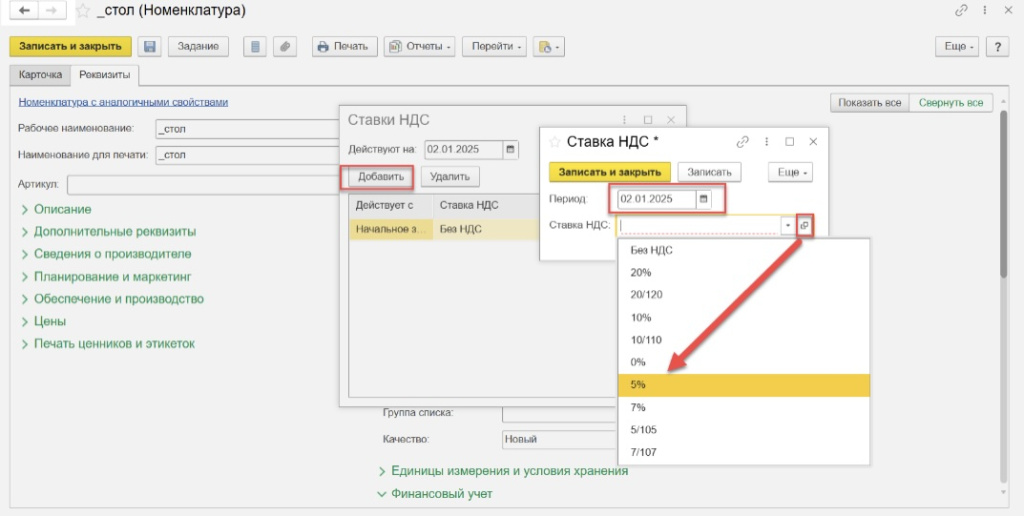

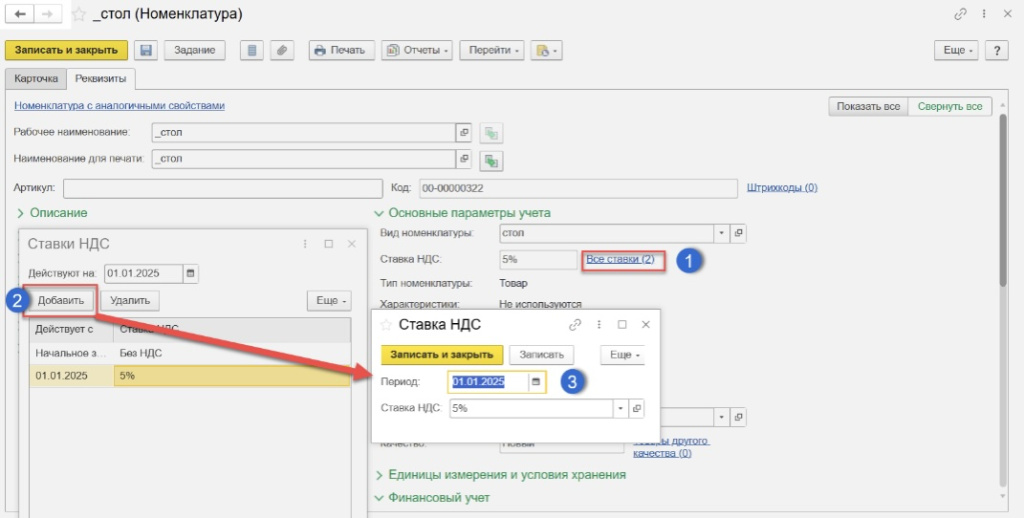

6. В справочнике номенклатуры с 1 января 2025 года появится возможность указать льготную ставку НДС.

Что необходимо сделать в системе клиентам RDV Маркет

- Клиентам находящиеся на УСН и использующим расширение RDV маркет 2.0 рекомендуем перейти на RDV маркет 3.0, в связи с изменением ставок НДС с 01.01.2025г (Федеральный закон от 12.07.2024 № 176-ФЗ). Фирма 1С прекратила поддержку 1С:Комплексной автоматизации редакции 2.4, следовательно пользователям старой редакции недоступны изменения законодательства.

- Клиентам находящиеся на УСН использующим расширение RDV маркет 3.0, в связи с изменением ставок НДС с 01.01.2025г (Федеральный закон от 12.07.2024 № 176-ФЗ) рекомендуем обновится до следующих версий 1С: Комплексная автоматизация 2.5.17.153 или 2.5.20.40, 1С: Управление торговлей 11.5.20.20, 1С: Бухгалтерия 3.0.160, 1С: Управление нашей фирмой 3.0.10.143.

После обновления версии 1С в учетной политике, необходимо настроить учет НДС:

В этом блоке можно выбрать ставку НДС, которая будет действовать с 1 января 2025 года

На что здесь обратите внимание:

- По умолчанию с 1.01.25 уже создана настройка со ставкой «Без НДС». Если у вас так и есть, то ничего менять не нужно.

- Если вы должны работать с НДС, то вы сами устанавливаете выбранный вариант. Программа не считает пределы и допустимость применения той или иной ставки.

- Новые ставки не работают в 2024 году, даже если сделать такую настройку учетной политики. Поэтому применять можно только в документах, датированных 2025 годом.

- В документах реализации для организаций на УСН будет проставляться льготная ставка из учетной политики организации.

- Ставка из номенклатуры установится в документах закупки. Поэтому, если вы закупаете со ставкой, к примеру, 20% и продаете со ставкой 5%, то в номенклатуре разумнее оставить ставку 20%. Так работать будет удобнее.

- В документах передачи товара на комиссию: "Заказ клиента", "Передача на комиссию" ставка НДС не устанавливается, тк при передаче товара от комитента комиссионеру объект налогообложения по НДС отсутствует (п. 1 ст. 146 НК РФ )

- При реализации товаров физическим лицам счета-фактуры на авансы и отгрузку можно не выставлять (п. 7 ст. 168 НК РФ). Соответственно, если в отчете комиссионера отражены продажи только физ. лицам, счет-фактура не выставляется

В случае, если необходимо изменить ставку НДС в справочнике номенклатуры, можете массово изменить льготную ставку НДС с помощью Групповой обработки (Доступны льготные ставки только с 01.01.2025).